Bitcoin sembra in una picchiata inarrestabile. Molti analisti e i mass media sembrano concordi nel decretarne (di nuovo) la morte e consigliano a tutti di vendere in preda al panico. E se la situazione fosse un’altra?

Ad ogni discesa di bitcoin e del mercato cripto, non mancano mai catastrofisti e detrattori, che spesso non fanno altro che spingere i piccoli investitori a cader vittime del classico panic sell o delle trappole che vengono disseminate in quantità.

Ma per ogni investitore spaventato che vende, dall’altra parte c’è naturalmente qualcuno che compra. Strano a dirsi, spesso e volentieri sono proprio le Whales. Le balene cioè che stanno sempre sull’attenti, pronte a comprare a sconto in seguito a liquidazioni di massa e vendite nervose, dai parte dei piccoli terrorizzati, puntualmente ai minimi del prezzo.

Indice dei contenuti

Alcuni indicatori spesso sottovalutati

Spesso, a causa della fretta e del poco tempo che possiamo dedicare alle analisi dei mercati, siamo tentati di prendere le nostre decisioni basandoci solamente su pochi fattori, lasciando da parte la visione d’insieme.

Una cosa molto importante da ricordare quando ci si appresta a investire in bitcoin e cripto-asset, o fare trading su prodotti finanziari legati ad essi, è di fare spesso un po’ di “zoom out” e cercare di tenere sempre un occhio aperto sulla visione di insieme.

Qualche purista dell’analisi tecnica potrà storcere il naso, e in parte è pure comprensibile. Ma se è pur vero che per certi versi alcune tecniche siano imbattibili nel farsi un’idea degli andamenti, specialmente nel breve periodo, spesso i dati aggregati che possiamo estrapolare dai grafici, ci danno solo una parziale visione della realtà.

Il ruolo delle whales, le balene, nel mercato cripto

Le cosiddette “balene”, sono investitori o enti che muovono enormi capitali e spesso sono i veri Market Makers, ossia coloro che possono influenzare o manipolare il mercato con le loro azioni, spostando il prezzo dove trovano maggior convenienza. Il più delle volte a discapito dei piccoli investitori o dei neofiti che decidono di entrare nella partita.

Il nostro obiettivo non è certo prendere il loro posto, ma già riuscire ad accodarsi a loro o, quando possibile, anticiparne le mosse, può fare la differenza tra il successo o la bancarotta nei mercati.

La paura come arma

Qualcuno è convinto che dietro la pesante narrativa di terrore e pessimismo, che periodicamente inonda i mass media, ci siano proprio i grossi speculatori.

La teoria è che questi grossi gruppi finanziari usino le loro ingenti risorse per spingere le istituzioni a diffondere la cosiddetta FUD (Fear, Uncertainty and Doubt, ossia Paura, Incertezza e Dubbio). In questo modo spingerebbero i piccoli ad agire irrazionalmente, per trovarsi la strada spianata nel comprare loro quando tutti vendono in perdita, per poi vendere quando gli altri comprano, prima dei crolli di mercato.

Non ci sono prove naturalmente di questo piano malvagio, ma una cosa possiamo comunque notarla: il sentimento della massa verso i mercati, influenza le decisioni, spesso portando a compiere errori grossolani.

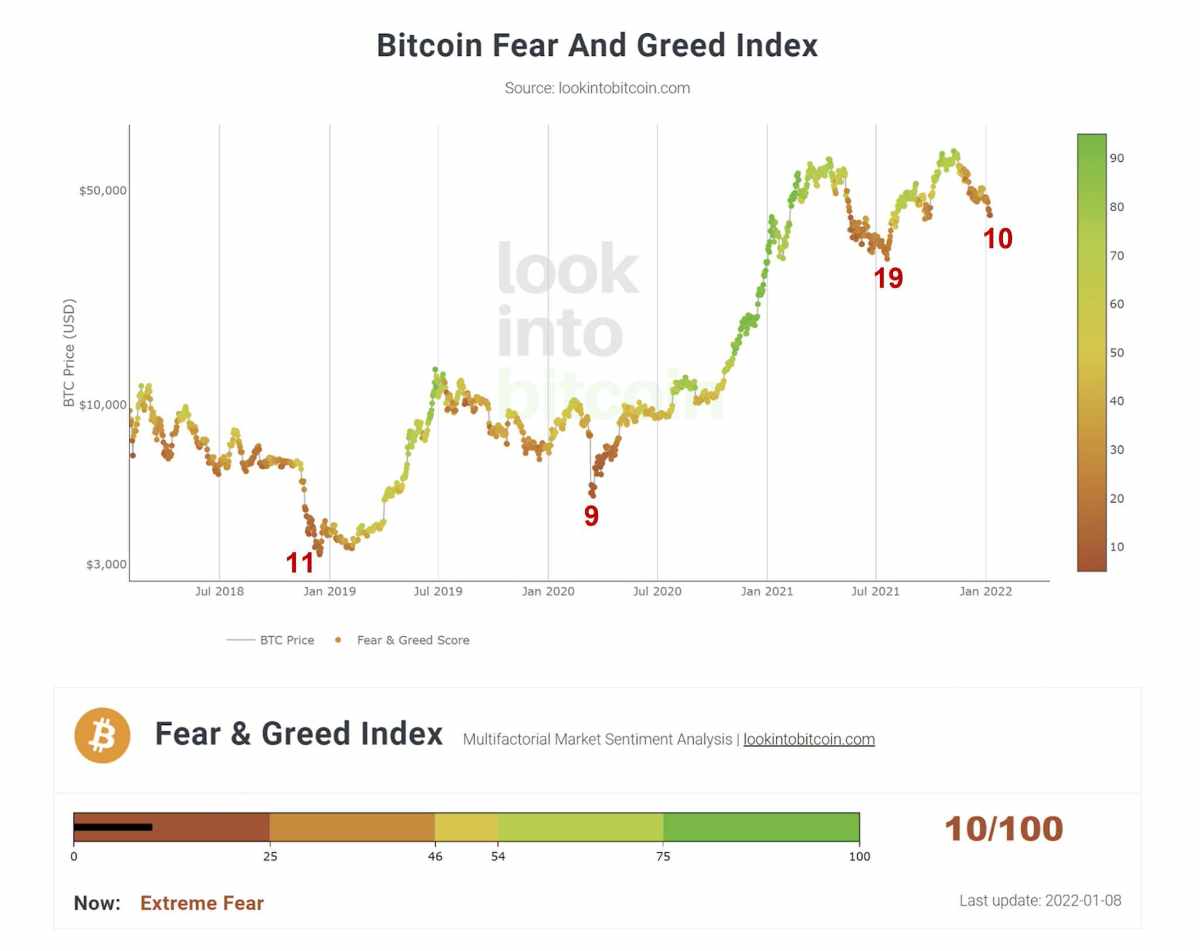

Il Fear and Greed Index

In nostro soccorso è però disponibile il cosiddetto Fear and Greed Index, ossia l’indice di paura e avidità nei mercati. Quando parliamo di bitcoin e cripto, del resto, l’emotività ha spesso un ruolo cruciale.

Come possiamo notare, l’indice segnala estrema paura. Comprensibile del resto, da un lato abbiamo la piega che stanno prendendo i governi nel gestire il problema legato al Covid, dall’altro abbiamo un bombardamento di notizie legate alle politiche monetarie americane, l’ostruzionismo nei paesi autoritari e, non per ultimo, la propaganda che vedrebbe nella blockchain un capro espiatorio per le politiche ambientali indecenti degli ultimi anni e qualsivoglia male del mondo e della società.

I continui crash che portano inesorabili e incessanti liquidazioni a chi opera in leva, o il decimarsi il portafogli di investimento in poche ore, non possono che mettere in allarme coloro che hanno esposizione in asset legati a questo settore.

Andando a fondo però, possiamo trovare qualcosa di interessante osservando gli andamenti passati:

Come possiamo osservare, i periodi di maggior paura nel mercato hanno spesso preceduto dei pump importanti nel prezzo di bitcoin (e quindi di tutto il settore in generale). Nello specifico la cosa si è ripetuta a luglio e settembre 2021, poco prima delle grandi volate recenti.

Andando a sovrapporre i dati del sentiment all’andamento del prezzo, come nel grafico qua sopra, l’osservazione parrebbe ancor più degna di nota.

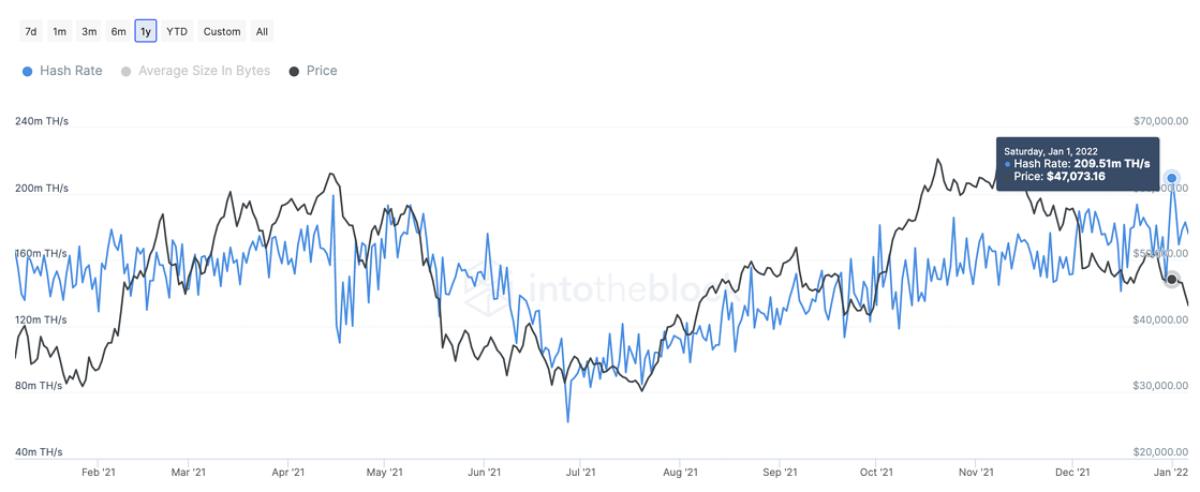

Hashrate di Bitcoin dopo il ban di Cina e Kazakhstan

Uno degli argomenti tornati alla ribalta delle cronache, vedrebbe nei ban al mining di bitcoin, imposti da alcuni governi diversamente democratici, un colpo mortale al settore cripto e uno dei motivi principali per cui fuggire a gambe levate.

Sorvolando sulle decine di volte nelle quali bitcoin è stato dichiarato morto dopo eventi simili, possiamo facilmente notare come l’hashrate (quindi la potenza di calcolo disponibile dalla rete Bitcoin) sia ai massimi storici.

La questione poi relativa al Kazakhstan che, secondo alcuni, sarebbe il colpo di grazia finale per la più grande rete decentralizzata del globo, ha causato semplicemente quel piccolo calo che possiamo notare dopo il punto evidenziato a destra del grafico, che corrisponde al primo giorno dell’anno.

Non a caso, all’inizio, si consigliava di fare zoom out ogni tanto, giusto per guardare le cose in modo meno condizionato.

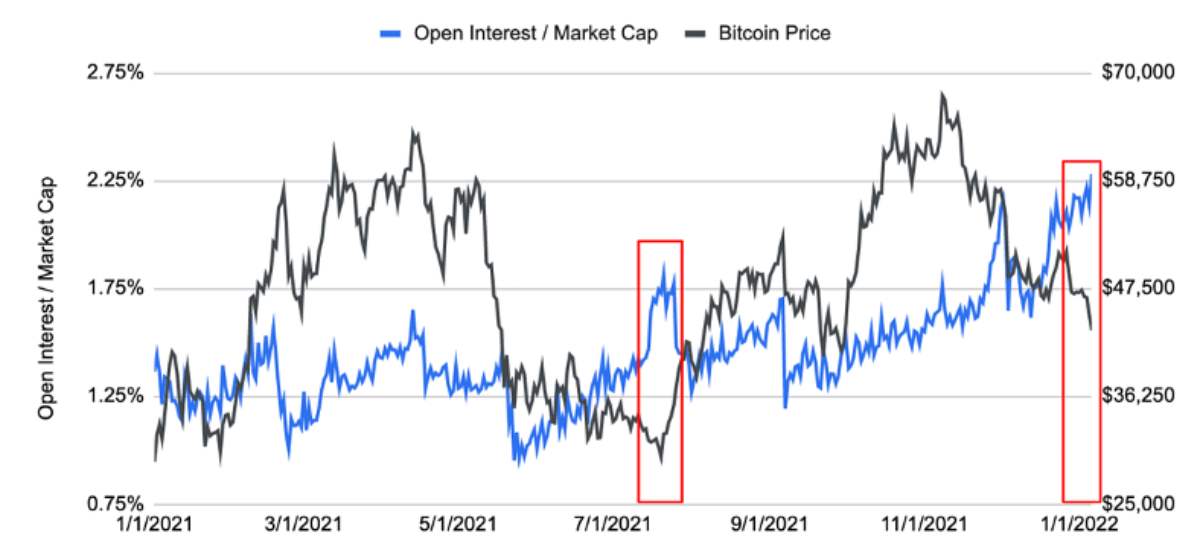

Uno sguardo sul mercato: l’open interest

L’open interest rappresenta quante posizioni aperte ci sono sul mercato dei derivati. In altre parole, quanti investitori stanno puntando, long o short, sul movimento del prezzo di un asset.

Come salta subito all’occhio, nonostante la paura forsennata che aleggia in questi giorni, l’open interest sui futures del bitcoin è letteralmente alle stelle. Una situazione simile si è verificata a gennaio dello scorso anno, proprio quando la famigerata FUD riempiva giornali e TG. Per capirci, era il periodo nel quale i piccoli investitori hanno ceduto gran parte dei propri preziosi bitcoin alle whales, che glieli hanno felicemente rivenduti qualche mese dopo. A prezzi gonfiati.

Ora, sempre con le dovute cautele del caso, possiamo notare come sembra ripetersi la medesima situazione, l’open interest è ai suoi massimi, mentre il prezzo di BTC, come a inizio 2021, è in prossimità di toccare il suo vecchio bottom.

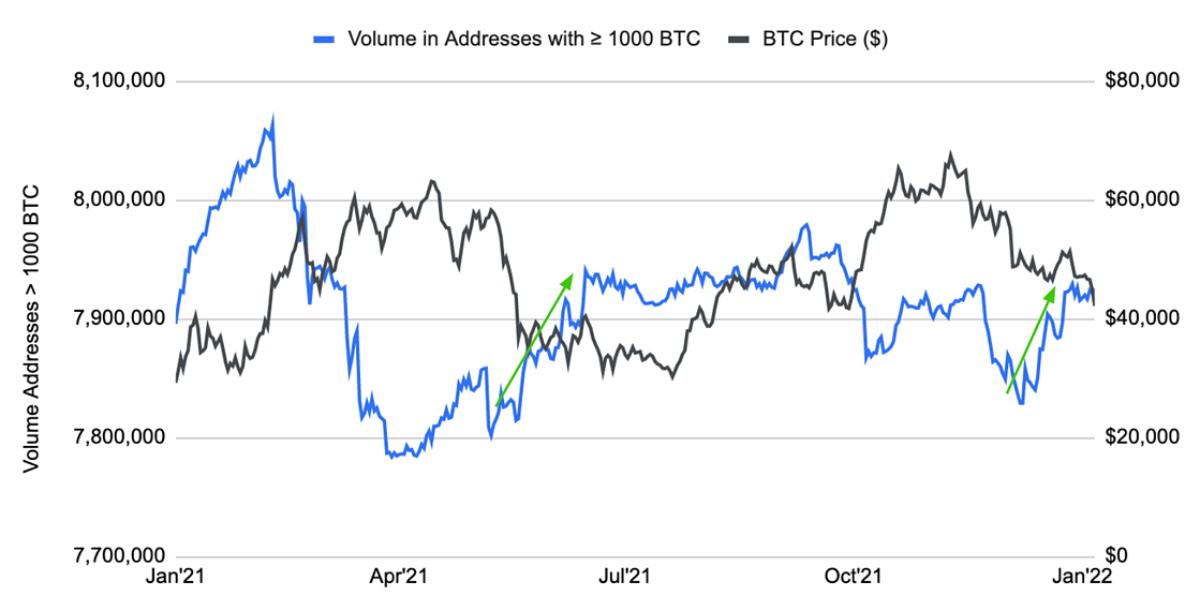

Ma in tutto questo, le whales che fanno?

Dando per buono che ciò che fanno o hanno intenzione di fare i market makers, non è accessibile a nessuno, le caratteristiche di trasparenza della blockchain ci vengono in soccorso fornendoci alcuni dati sugli spostamenti dei loro capitali e la condizione delle loro riserve.

Il grafico mostra la quantità di bitcoin presenti nei wallet che contano oltre 1000 BTC, quelli in mano appunto a coloro che possiamo definire “balene”.

Muovono loro il mercato, e si vede. Seppure questi sono dati molto approssimativi e, per certi versi, non puliti, è facile notare come le fasi di accumulazioni di queste sono seguite spesso da grandi movimenti a rialzo del prezzo. Una volta poi soddisfatte del profitto, ecco che iniziano a distribuire, così da poter ricomprare più avanti, quando ormai i piccoli investitori venderanno in perdita, in preda al panico, e via da capo a ripetere la razzia.

Conclusioni

Quanto visto oggi potrebbe darci una piccola ventata di ottimismo se siamo long o stiamo holdando e farci accendere qualche campanello se siamo entrati short troppo tardi o per questioni irrazionali. È probabile che se le whale stanno accumulando bitcoin nonostante la situazione attuale -o proprio grazie a questa- difficilmente li vedremo prendere una cantonata così grossa.

D’altro canto, come sappiamo, nessuno può prevedere cosa accadrà in futuro, men che meno coloro che contribuiscono per la maggiore a tracciarne la strada. Lo scopo della riflessione non era infatti di spingere a qualche mossa azzardata o a qualche ape-in sconsiderato.

Semplicemente, prima di farti guidare dalle emozioni o da campagne mediatiche finanziate ad hoc, impariamo sempre a prendere fiato e ragionare. Guardiamo le cose un po’ più dal lontano e, soprattutto, non soffermiamoci mai solo su alcune analisi parziali o il parere di qualche singolo che si definisce esperto o “guru”.

I mercati non scappano, se abbiamo mancato la trade o l’investimento perfetto, l’ultima cosa da fare è rincorrere qualcosa che già sta accadendo. Un’occasione persa oggi, ricapiterà domani, tra una settimana o tra un mese. Magari quando le idee saranno anche più chiare.

I soldi bruciati per la fretta o la fomo, per le vendite e gli acquisti emotivi, quelli invece tocca sudarseli di nuovo da zero.

*NB: Le valutazioni e le analisi riportate non sono in alcun modo da intendersi come consigli finanziari o di trading. È quindi vivamente sconsigliato prendere decisioni basate unicamente su quanto visto. Ricorda sempre di investire con la tua testa e che le conclusioni devono in ogni caso essere personali, consapevoli e basate su diverse tecniche di studio e analisi.